在數字化浪潮席卷全球的背景下,金融服務行業正經歷前所未有的變革,而人工智能(AI)正成為推動這一變革的核心引擎。尤其值得關注的是,人工智能基礎軟件開發在金融服務領域的應用,正在重塑行業的運營模式、風險管理、客戶服務和創新生態。

一、人工智能基礎軟件推動金融服務智能化轉型

人工智能基礎軟件作為AI技術的底層支撐,為金融服務提供了強大的計算能力、算法模型和數據整合平臺。與傳統軟件不同,AI基礎軟件具備自我學習和優化的能力,能夠處理海量非結構化數據,識別復雜模式,并做出精準預測。例如,在風險管理領域,基于深度學習的信用評分模型可以動態評估借款人的違約概率,顯著提升風險評估的準確性。在投資領域,量化交易系統通過強化學習算法不斷優化策略,實現超額收益。

二、基礎軟件開發賦能金融服務效率與創新

AI基礎軟件的開發與應用,極大地提升了金融服務的效率。自然語言處理(NLP)技術使智能客服能夠24小時處理客戶咨詢,降低人力成本;計算機視覺技術則可用于身份驗證和反欺詐,提高交易安全性。AI基礎軟件還催生了新的金融服務模式,如智能投顧、個性化保險定價和區塊鏈智能合約等,這些創新不僅優化了用戶體驗,也拓展了金融機構的業務邊界。

三、數據驅動決策與風險控制的革命性突破

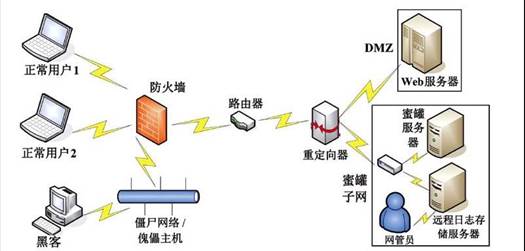

金融服務行業的核心挑戰之一是數據管理和風險控制。AI基礎軟件通過機器學習和大數據分析,能夠實時監控市場波動、檢測異常交易和預測系統性風險。例如,在反洗錢(AML)領域,AI系統可以自動識別可疑交易模式,減少誤報率并提高合規效率。在信貸審批中,AI模型結合多維度數據(如社交行為、消費記錄)進行綜合評估,使金融服務更加普惠和精準。

四、未來展望:AI基礎軟件開發的挑戰與機遇

盡管AI在金融服務中的應用前景廣闊,但基礎軟件開發仍面臨數據隱私、算法透明度和監管合規等挑戰。金融機構需要與科技公司合作,推動可解釋AI和聯邦學習等技術的發展,確保AI系統的公平性和安全性。同時,隨著量子計算和邊緣計算等新興技術的融合,AI基礎軟件將進一步提升金融服務的智能水平和響應速度。

人工智能基礎軟件開發不僅是金融服務行業未來的關鍵,更是驅動其邁向智能化、高效化和普惠化的核心動力。金融機構應積極投入AI研發,構建開放、協同的技術生態,以應對日益復雜的市場環境,并為全球經濟發展注入新活力。